记者丨北岸 责编丨杨晶

编辑丨朱锦斌

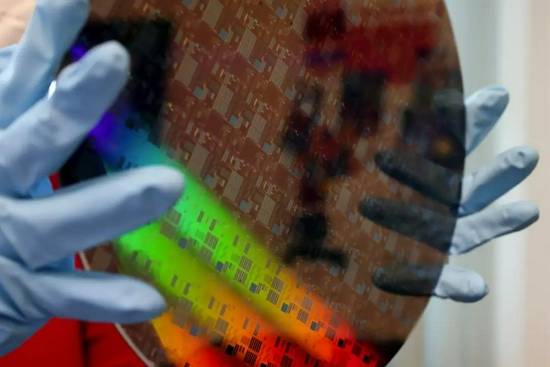

也许有人会说,是芯片。自从进入2021年以来,“缺芯”危机成了整个行业头顶挥不去的阴霾,因芯片供应短缺,大部分汽车制造商只能通过停产或减产进行生产端的阶段性过渡。

确实,囿于供需天平的不平衡,就连央视都爆出“芯片价格飙升5倍”的相关新闻。哪怕是昔日无比强势的传统汽车制造商,也头悬达摩克里斯之剑,一旦供应端被遏制,新车制造势必将被芯片巨手狠狠地摁住咽喉。

但是,让很多人意想不到的是,“芯荒”的黑天鹅还在业界晃荡,“电池荒”的灰犀牛再次发出供应预警。近日,宁德时代股价连连上涨,总市值一举超过1.3万亿元,资本市场的背后,新一轮的“电池荒”正席卷整个汽车行业。

多位车企高管也向《汽车公社》与《C次元》表示,与当下深陷舆论风暴的芯片危机相比,他们更担心的是来自电池端的争夺战将持续加剧,电池供应短缺的难题,也要比芯片难题更加棘手,负面影响也将更加长远。

甚至坊间一直有传闻,小鹏汽车创始人何小鹏,为了顺利拿到宁德时代的电池,不惜亲赴宁德时代工厂一线蹲守一周。冰火两重天,另一方面,宁德时代的董事长曾毓群又在近日召开的股东大会上坦言,称客户最近的频繁催货,已经让他“快受不了了”。

而大洋彼岸,白宫新主人拜登,也在履新总统之后的短短一百多天,就颁布了关于电池供应链重塑的一揽子新政,并承认电池领域的“赶超”,其难度绝不亚于芯片行业的振兴。

殊途同归的电池战

自整个行业集体奔向新四化赛道以来,电池供应始终是汽车制造商的一道软肋。以当下的2021年为拐点,车企的电池供应路线也迂回曲折地走过两个阶段,而这两个不同的阶段,又折射出试错之后的反思,以及战略层面的殊途同归。

第一个阶段,是“鸡蛋不放在一个篮子里”。

相信很对人还记得两年前的那场纷争,特斯拉与其电池供应商日本松下互相发难。2019年下半年,特斯拉不再对松下情有独钟,反复控诉后者是制约其Model 3大规模量产的罪魁祸首,抱怨松下生产电池的速度太慢,只有三分之二的产能符合特斯拉新车的组装和生产。

要知道,之前松下承担了特斯拉几乎所有的锂离子电池供应,双方撕破脸之后,特斯拉“出轨”LG化学的消息又闹得业内皆知。而松下那边,虽然津贺一宏前社长曾多次公开表示对特斯拉电池供应的支持,却又紧锣密鼓地投入新伙伴的怀抱,与丰田组建了合资公司。

这是电池供应卡脖子的一个典型案例。也是自那以后,越来越多的汽车制造商开始意识到,不能把电池采购的鸡蛋放在一个篮子里,单一的电池供应渠道容易在生产端受制于人,也极有可能囿于成本劣势,在博弈中遭遇合作方坐地起价的尴尬。

很多车企开始行动起来。

三菱汽车决定从2020年开始,启动车载电池分散采购的新策略;本田也根据地区和车型的不同划分,来决定最终的采购据点;吉利开始“触电”LG化学,不再押宝在宁德时代等少数供应商身上;就连和松下深陷纠纷漩涡的特斯拉,也在最近两年积极布局其电池供应体系,同时绑定松下、LG化学与宁德时代多家电池巨头。

第二个阶段,是“主导权自己掌握”。

眼看着核心技术和零部件供给被电池制造商“卡脖子”,那些昔日在传统燃油时代无比强势的车企们纷纷成了惊弓之鸟,行至2021年,业界掀起了自建电池工厂的新浪潮。

本质上,是相关资源的垂直整合。

第一类,是自建工厂。

今年上半年,相关新闻可谓应接不暇。先是通用汽车拟加大电动汽车和自动驾驶领域的投资,在美国新建两家电动汽车电池工厂;半个月前,又有德媒曝出戴姆勒计划自产电池,作为加快电动化转型的重要一步;日产也计划投资数千亿日元,在英国和日本建设新的电动汽车电池工厂。

第二类,是建立合资公司。

如超豪华汽车品牌保时捷,也在6月官宣“下场”造电池,投资高达数千亿欧元,联合一家德国电池制造商组建新合资企业;福特将与SK创新共同组建合资公司,肩负美国本地生产电芯和电池组的垂直整合任务;而在中国,长城汽车与上海复星签署了合作协议,拟以合资公司的形式共建4 条三元软包动力电池生产线。

最后一类,则是投资入股。

最典型的案例,是戴姆勒入资中国的孚能科技,以及大众汽车拿下国轩高科高达26%的股份,成为其最大股东。

上述所有的举措,都是汽车制造商集体陷入电池焦虑的一个个缩影。或合资,或入股,或自掏腰包,很多大玩家已陆续完成了自建工厂的新一轮跑马圈地,再烧钱,也要自己干!无论如何,都不愿被供应商“绑架”啊。

制约产能的掣肘

那么,究竟是什么制约着电池生产?

其一,是投资回报。

落地一家电池工厂,需要数十亿美元的资本投入,其数目高得让人难以置信。不仅如此,电池制造的利润其实十分微薄,生产过程还存在巨大的风险。

福特前首席执行官韩凯特(Jim Hackett)曾在去年的一次采访中指出,对于福特而言,此前很难保证能把那么高昂的资金转移到自己的电池工厂,考虑成本和采购,自建工厂利益回报并不理想。

作为底特律汽车制造的典型代表,福特也是到新掌门吉姆·法利(Jim Farley)上任后,才计划自己制造电池。如果不推翻前任韩凯特的既定路线,恐怕福特在下一轮的新四化转型里将更加被动。

其二,是原材料。

长期以来,电池的成本一直是大众消费者购买电动汽车的最大阻碍,与传统燃油车相比,电动汽车的价格溢价更高。麦肯锡曾做过一次统计,全球这一溢价平均为1.2万美元。在早期,电池最大的成本在于复杂的组装过程,但随着技术和工艺的不断完善,整个行业50%到75%的电池成本都取决于原材料。

按照目前的行业现状看,锂离子电池的原料稀有金属大多在非汽车大国生产,就拿锂来说,澳大利亚已占世界生产量的约6成,钴的生产量也被刚果占据近7成的比重。

伴随着世界范围内电动车销售体量的不断提升,镍、钴等关键矿资源的需求也与日俱增,成本方面也注定承压。毕竟,矿产资源是有限的,供应受到限制时,以往的规模效应就不再起作用了。

一项研究报告的数据显示,2019年电动汽车使用的锂离子电池累计需要19吨钴和17吨锂,到2030年,上述原材料的需求可能将分别增加到180千吨和185千吨。

在过去的2020年,纯电动和混合动力汽车已占据全球锂矿需求的70%以上,预计未来十年的市场份额将有所增加。而根据基准矿物情报机构(Benchmark Mineral Intelligence)的统计,自2020年以来,锂价格指数已上涨59%,这一趋势将推高电池成本约18%。

如果镍价飙升至每吨5万美元的历史最高点,那么对于想要购买电动汽车的消费者来说,这可能会使电动汽车的平均价格拉高至1250美元至1500美元之间。如果原材料价格一直居高不下,这样的极端情况,可能在未来十年内发生。

我们最为关注的中国市场,一份来自惠誉(Fitch)的数据显示,2021年中国碳酸锂的平均价格为每吨1.34万美元,到了2022年将涨价至每吨1.5万美元;与此同时,氢氧化锂的价格也在走高,2021年平均价格就高达1.2万美元,2022年将飙升至1.43万美元。

更现实的问题是,资源供不应求。

市场分析公司CRU预计,2021年的锂需求约为45万吨,将超过供应量约1万吨,供需矛盾在后续几年还将持续加剧。未来9年,锂市场将增长高达8倍,导致供应无法跟上需求的膨胀。

瑞银(UBS)的分析则更为悲观,按照目前的价格趋势,锂矿到2025年可能接近耗尽状态。

拜登的远虑与马斯克的近忧

“是什么制约了特斯拉的增长?”

掌门人马斯克曾在去年透露,电池成本,是目前公司发展最大的障碍,“真正的制约,是以更低的价格生产电池。”

马斯克最头疼的,是镍。“我想再次强调,矿业公司们,请尽可能地开采更多的镍,无论您的公司身处何地。如果您能以高效而环保的方式帮忙开采镍,特斯拉愿意与您签署一份长期的巨额合同。”

这里强调的,是镍,而非钴。

这是特斯拉电池路线的既有思路。早在2018年,马斯克就提出“减钴增镍”的战略,在电池中提升镍的含量,降低钴的使用,就连彼时最大的电池供应商松下也透露,该公司正在为特斯拉研发不使用钴的汽车电池,尽快实现零使用钴的目标。

马斯克又将如何破“缺镍困局”?

目前,特斯拉有四分之三的锂原料、以及三分之一的镍原料来自澳大利亚,马斯克自己也在6月份透露说,仅仅是从澳大利亚购买原材料,特斯拉每年就要花费超过10亿美元。

不仅如此,早在2020年,马斯克就悄悄盯上了印度尼西亚的镍矿资源。美国地质调查局发布的数据显示,印尼镍探明储量位居世界第一位,约2100万吨,占比全球24%,但值得一提的是,这个国家却缺乏完整的镍加工供应链。如若想要占领印尼的镍矿高地,特斯拉极有可能亲赴当地新建工厂。

遭遇电池产能与原材料焦虑的,不只马斯克。

特别在美国,对于新上任的拜登政府来说,电动汽车最为关键的“心脏”——电池,其产业链条一直较为薄弱。

伴随着电气化转型的持续深入、电动车销售体量继续爆发式增长,电池生产与白宫新政间的矛盾将更为激烈,而电池供应链的“赶超”,其难度绝不亚于芯片产业的重塑与振兴。

“美国必须在电动车产能上超过中国。”

从福特F150 Lighting电动皮卡上下车的美国总统拜登,在福特罗格电动汽车中心抛出这句话,与之相伴的是高达1740亿美元的电动车投资。6月初,拜登公布了一份250页的报告,详细列举了包括建材、半导体、电动车等领域供需错位的问题,并对此提出了多项建议。

最棘手的问题,是电池制造的原材料。

对于当下的美国来说,获得足够的钴、锂和其他原材料来支持电池生产,是电动汽车大规模生产的主要障碍。美国国内的矿山,一直面临广泛的监管障碍和环境方面的反对。

目前,包括锂离子电池的短缺在内,都是跨国公司赴美建厂“望而却步”的一大原因。特别是从这两年开始,通用、福特以及一大批初创企业都提高了对电动汽车的产销期许,但反观美国目前的电池生产,根本无法满足这些公司激进的电气化生产扩张。

这是美国的短板所在,但好强的总统们显然不愿依赖中国。白宫高管和立法者几乎达成了一致意见,为了让美国能在电动汽车生产方面保持长远的竞争力,锂离子电池必须加快实现本地化生产。

中国会被“卡脖子”吗?

焦虑的,不只“蹲点”宁德时代的小鹏。

在今年3月的蔚来汽车Q4财报电话会议上,蔚来创始人李斌就曾表达过电池短缺的担忧。据悉,目前蔚来的工厂产能达10000辆,但受制于电池供应等问题,实际的全供应链产能只有每月7500辆,特别是蔚来所需要的100度电池,其供应量比预想的要紧张。

电池短缺,让大洋彼岸的“睡王”总统整夜失眠,但把镜头聚焦到中国,这也是一个关乎长远的棘手问题。

“发展新能源车,最主要是解决石油卡脖子的问题。但是我们国家的钴资源几乎没有,镍资源也很少,中国不可能走回头路,从石油卡脖子变成被金属镍、钴卡脖子。”

这是今年6月的重庆汽车论坛上,比亚迪掌门人王传福的演讲实录,目的虽是为自家的刀片电池造势。但顺着演讲的思路,王传福也确实点出了我国电动汽车电池产业链的很多棘手难题。那么,我国的电池生产,真会被钴、镍等原材料卡脖子吗?

答案是肯定的。

从资源分布看,我国镍的储量其实较少,仅占全球总量的3%,主要分布在甘肃省。不仅如此,国内的镍矿又多以硫化镍为主,主要用来生产纯镍,囿于有限的资源,一直以来,我国镍矿资源都倾向于从菲律宾和印尼进口。

而如王传福所说,我国钴资源更是紧缺。

钴矿在全球范围内就呈现高度集中的趋势,且有超过一半的资源都集中在刚果金一个国家。此外,此前也有业内人士指出,钴矿多以伴生形态产出,不能单独开个钴矿,因此开采周期和成本都相对较高。目前,即使勘探完、做好科研,从开始建厂到初投产也需要两年时间。

其本质,是供需的失衡。

传统车企大规模的电气化转型,新一轮造车热潮的涌现,再加上电池产能的结构性短缺,都是影响电池供给短缺的原因。而为了电池奔走苦等的高管,又绝对不只何小鹏和李斌。

原标题:何小鹏蹲点宁德时代缺电池猛于缺芯